通話料無料はじめてのご予約受付センター

0120-366-929

- 営業時間

- 9:00~19:00

- 定休日

- 年末年始

店舗相談の

予約をする

閉じる

マイホーム購入に際して、借地権付き建物の購入を検討しています。借地権付き建物でも、将来スムーズに売却できるものでしょうか?購入する前に知っておくべき注意点があれば教えてください。

また、わが家の家計で4,500万円の住宅ローンの支払いは可能でしょうか?将来的には、子どもを一人は欲しいと思っています。

| 現在の家計収支 | |

|---|---|

| 収入 | |

| 夫 | 30万円 |

| 妻 | 20万円 |

| 合計 | 50万円 |

| 支出 | |

| 家賃 | 11万5000円 |

| 食費 | 5万円 |

| 水道光熱費 | 2万円 |

| 通信費 | 2万円 |

| 交際費 | 11万円 |

| 保険料 | 2万7000円 |

| 奨学金返済 | 1万5000円 |

| 支出合計 | 35万7000円 |

※住宅購入後は、家賃がなくなり、住宅ローンの返済が毎月17万円となる予定。

不動産売買において、「借地権付き建物」が売りに出るのは珍しいことではありません。通常の売買は、所有権の移転となりますので、土地も買主のものとなりますが、「借地権付き建物」の売買では、建物は買主のものとなりますが、土地については地主から借りて、その上に建っている、あるいは建てる物件に居住することになります。土地を所有するのではなく、借りる分だけ物件価格は安くなりますが、注意も必要です。

土地の貸し借りに関する法律が平成4年に改正されたのですが、それ以前から貸借されている土地は、以前の法律の規制を引き継いでいます。そのため、貸借が始まった時期に基づき、「旧法での借地権」「新法での借地権」「定期借地権」の3つに分かれています。さらに、借地権は「地上権」と「賃借権」に分かれます。ご相談者様が検討されている物件は、「旧法での借地権」とのことですので、その上で一般的な「賃借権」を前提にお答えいたします。

借地権付き物件のメリットは、物件価格が安いことです。購入後は毎月、地代を払っていかなければなりませんが、その代わり、土地に関しての固定資産税等は必要ありません。契約期間を定めている場合もありますが、原則として建物がある限り地主は更新を拒否できませんので、明け渡しを迫られる心配はありません。

いっぽうで将来売却する場合、所有権の売買に比べれば売却価格は低くなります。借地権割合は60%、70%などがあり、国税庁のHPにある路線価図を見れば、その割合がわかるようになっています。

旧法の借地権であれば、定期借地権のように、将来の売却に際して大幅に価格が低下する心配はありません。定期借地権の場合は、期間終了後に更地にして地主へ返還する必要がありますが、賃貸期間の満了時に返還する義務はないからです。

ただ、借主の名義変更には地主の承諾と承諾料が必要ですし、必ずしも地主が承諾してくれるとも限りませんので、所有権に比べると、売却時にはわずらわしさが伴います。また知っておかなければならないのは、契約更新に更新料が必要になるのが一般的だということ。土地の価格を基に算出されるため、数百万円かかるケースもあります。20年などの一定期間ごとに更新料が必要になりますので、将来かかる更新料についても、購入時におおよその金額を確認しておくことが望ましいでしょう。また名義変更時だけではなく、増改築にも地主の承諾が必要で、承諾料がかかるケースもあります。

借地権付き物件の購入にあたっては、土地の賃貸借契約をよく確認してください。契約期間、更新料や承諾料の取り決めはあるか、増改築に制限はないか、借地権料や敷金の扱いはどうなっているか、などです。また、借地権付き建物の売主と地主との関係にも気を付けたいところです。借主の名義変更にしろ、増改築にしろ、地主が承諾を拒否した場合は、裁判所に承認してもらうことができますが、いろいろな手間が増えてしまうからです。もちろん、住宅ローンが組めるのか、早めに金融機関に確認が必要です。

将来の売却については、土地が所有権ではない、銀行ローンが組みにくいなどにより、通常の売買よりは売りにくいのは確かです。ただ、「旧法での借地権」であれば、価格次第で十分に売却は可能です。

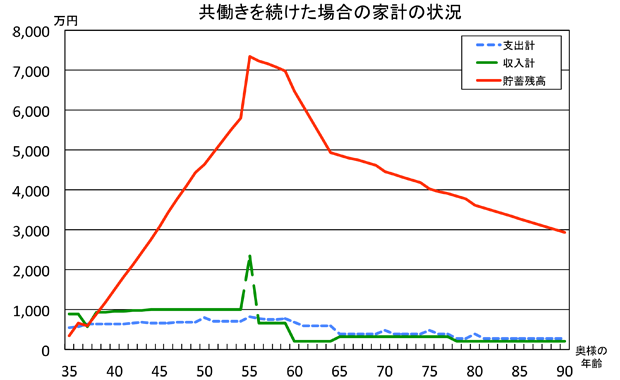

将来、住宅ローンの支払いに支障がないかを分析しました。2年後にお子様が生まれる前提とします。お子様の誕生によって生活費が増え、教育費がかかります。住居費は、毎月の住宅ローンの返済と地代のほかに、10年ごとに修繕費、20年ごとに借地権の更新料がかかるものとします。このように、今までと比べると様々な面で出費が増えます。しかし、お二人で共働きを続けている限りは支払いに行き詰るような心配はありません。退職までに十分な貯蓄もでき、贅沢さえしなければ、老後も生活に困ることはありません。

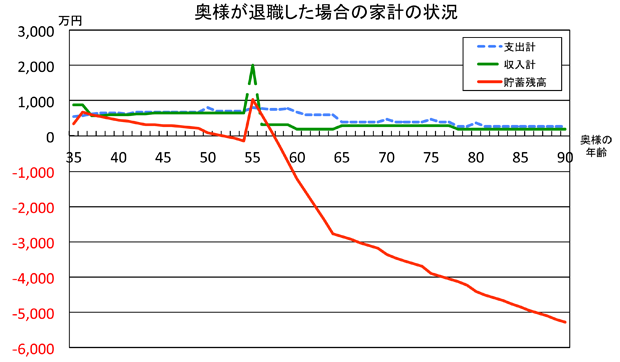

ところが、仕事と子育ての両立が難しく、奥様が退職をすると、状況は変わります。ご主人様の退職前にすでに貯蓄が底を尽きてしまう可能性があります。いったん退職金で回復したとしても、老後には再び家計が行き詰ってしまいます。住宅ローンの返済も難しいということです。

奥様が子育てをしながら仕事を続けていかれるには、ご主人様の協力が不可欠です。子どもが生まれた後のことを考え、今からご夫婦で協力体制を習慣づけておくとよいでしょう。夫婦の協力が、夫婦の関係だけでなく、家計管理の点からも重要なポイントとなりそうです。

(2018年2月 村井 英一)

人生の中でお金や保険の疑問は絶えないものですよね。例えば結婚した時、子どもが生まれた時、退職した時など、その時々で最適な資産設計や加入する保険はどうすれば良いのかと考えるのではないでしょうか。少しでも悩んだ時はお近くの保険クリニックで無料でご相談ください。

保険クリニックでは様々な研修や試験に合格したコンサルタントが、お客さまおひとりおひとりにぴったりの保険選びや資産設計をサポートいたします。ご相談はすべて無料ですので、安心してお越しください。まずは下記よりお近くの店舗をお探しください。

通話料無料はじめてのご予約受付センター

0120-366-929

知識豊富なコンサルタントが、オリジナルの保険システムでお客さまの不安や疑問を、安心や納得へ変えていきます。

営業時間 9:00~19:00