お知らせ相続シリーズ 第2弾! 無申告では課税対象!?相続時に受けたい優遇制度と、その手続き方法とは

保険ショップ『保険クリニック』(運営:アイリックコーポレーション)は、平成27年1月1日から改正になる相続税法について、改正のポイントや気をつけたい相続事例、それに対しての備え等を複数回に分けてお届けしています。第2弾の今回は、相続税額軽減のための制度でも、「きちんと手続きを踏まないと自動的に適用にはならない」ものをピックアップしてお伝えいたします。

■放置すると負債まで自動的に相続―“限定承認”

相続が開始すると、故人のプラスの財産もマイナスの財産(負債)も一切を引き継ぐというのが前提になってきます。確実に負債が多いと分かっている場合は、相続放棄をして一切を相続しないことを選択できます。しかし、プラスとマイナスのどちらの財産が多いか分からない、後から負債が見つかったら怖いという場合は、「限定承認」を選択することができます。限定承認とは、相続を受けた人が、プラスの範囲内でマイナスの財産を相続するという方法です。

この制度は、見えない債務の不安から遺族を解放するために民法によって規定されています。無事に遺産分割協議を終わらせたと思ったら、その後に負債があったたことが発覚した…とならないためには、限定承認もひとつの手段です。

------------------------------------------------------------------------------------------------------

遺産1,000万円、負債2,000万円の場合

…遺産として残された1,000万円を持って負債を支払う。残りの1,000万円分の負債は返済責任を負わない。

遺産2,000万円、負債1,000万円の場合

…1,000万円の負債を支払い、残りの1,000万円はそのまま相続する。

------------------------------------------------------------------------------------------------------

◆制度を適用するには・・・

3ヶ月以内に故人の最後の住所地の家庭裁判所に相続人全員で、「相続の限定承認の申述書」の他、相続人の戸籍謄本・戸籍附票・印鑑、遺産の財産目録の提出、相続財産管理人の選任等の手続きが必要になります。

■1億6,000万円までは無条件で適用できる―“配偶者控除”

「配偶者の税額軽減」により、下記のいずれかに当てはまる場合は、配偶者には相続税が課税されません。

・配偶者の課税価格が「課税価格の合計額×法定相続分」までの場合

・法定相続分に関係なく、配偶者の課税価格が1億6,000万円までの場合

前回のニュースレター(http://www.hoken-clinic.com/news/345/)で見たように、平成27年1月から相続税の非課税枠が縮小されます。この改正により相続税が“自分ごと”になってくる家庭の場合でも、配偶者控除が使えるので最終的には課税はされないで済むかもしれません。それも、所定の手続きを踏むことが必要となります。放っておいて勝手に適用されるものではありません。

◆制度を適用するには・・・

10ヶ月以内に故人の最後の住所地の税務署長宛に、相続税の申告書に、戸籍謄本と配偶者の取得した財産が分かる書類(遺言書の写しや遺産分割協議書の写しと印鑑証明書等)を添えて提出します。

■高齢化社会でより役に立つ―“小規模宅地の特例”

相続のために実家や店舗を手放さなくてもいいように、下記2つの条件を満たせばその土地の評価を大きく軽減するものもの。2014年1月には既に適用の要件が緩和されており、2015年1月にはさらに適用される土地の上限面積が広がります。

条件1.故人が住んでいた自宅の敷地であること

条件2.土地を相続する人が、配偶者、同居親族、別居親族(3年以内に自宅を所有していない場合)であること

1.緩和された要件

・二世帯住宅の対象が拡大。

…建物内で行き来できることが条件だったものが、完全分離型の二世帯住宅でも同居とみなされるようになりました。

(1階は親、2階は息子、と区分登記をしている場合は対象外)

・老人ホームに入居して自宅を空けている状態でも適用に。

…「要介護状態」で介護施設等に入っている場合でも、自宅はそのまま居住用財産とみなされるようになりました。

(要介護認定を受けていない状態で施設に入っている場合や、自宅を他人に貸している場合は対象外)

2.緩和される土地の上限面積

・居住用の土地の場合、上限が240㎡から330㎡に緩和され、その評価額が8割軽減されます。

⇒「都内に戸建てがあると来年から相続税がかかる!」と言われますが、この特例が対象になるかどうか一度チェックしてみてはいかがでしょうか?

◆制度を適用するには・・・

10ヶ月以内に故人の最後の住所地の税務署長宛に、相続税の申告書に、この特例を受けようとする旨を記載するとともに、小規模宅地等に係る計算の明細書や遺産分割協議書の写し等一定の書類を添えて提出します。

●ファイナンシャルプランナー 中山のコメント●

来年から縮小される相続税の非課税枠を超えてしまっても、「配偶者控除のおかげでわが家には相続税がかからないから関係ない…」そう思われているご家庭も少なくないと思います。

しかし、その配偶者控除も含めて上記に挙げられるような優遇制度は、死亡届を役所の窓口に提出すればそこで解決することではありませんし、その場ですべて親切に教えてもらえるものでもないでしょう。ご自身のご家庭がその適用に該当するかどうか、その場合はどういった手続きが必要になるか相続が発生する前に“知っておく”ことが大切です。

『保険クリニック』ファイナンシャルプランナー(CFP認定者/DCプランナー) 中山 浩明

マネー関係のセミナー講師として活躍、これまで500回以上のセミナーを開催。

専門分野は年金、保険、資産運用、ライフプラン。

http://news.mynavi.jp/column/bankon/006/

■次回以降予告…

・「公平な法律が招く不公平なトラブル事例」

・「備えた『つもり』の生命保険」 ……ほか

■『保険クリニック』について

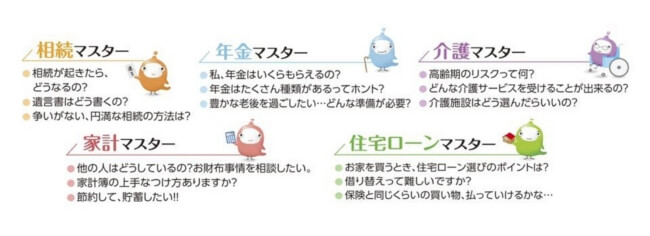

●保険クリニックには専門家がいます●

~お金のことも。保険のことも。~

保険クリニックには、保険だけでなく関連の深い知識を備えたコンサルタントがいます。

『マスター制度』(社内研修制度)を導入し、お金に関わるあらゆる角度からのご相談をお受けしております。